© Freepik

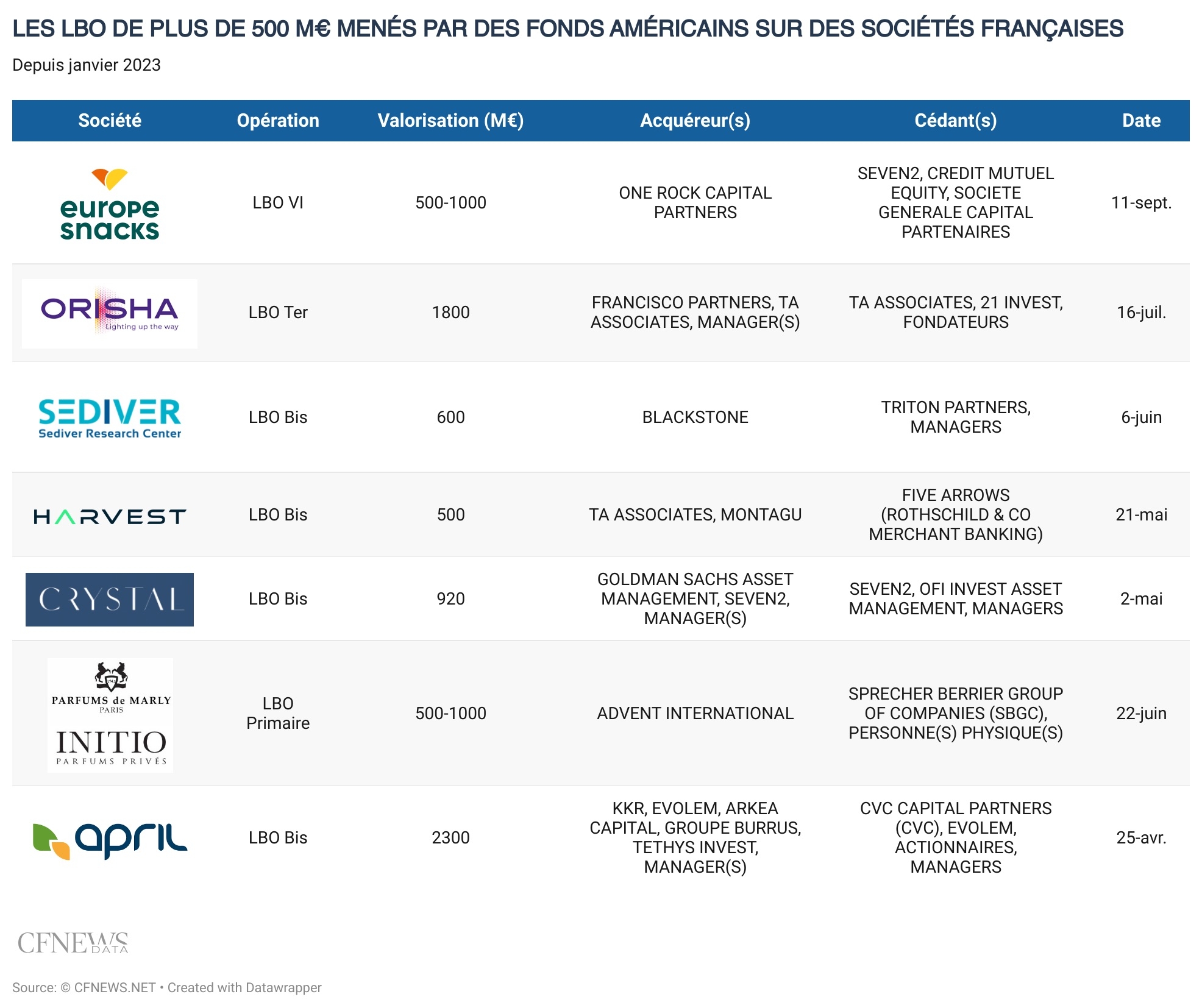

Europe Snacks était l’une des plus anciennes participations de Seven2. Le fabricant vendéen de snacks salés sous marques de distributeurs était passé sous son contrôle à l’occasion d’un LBO V signé fin 2013. Si une durée de détention si longue est souvent signe d’une histoire compliquée pour un fonds de private equity, l’ex-Apax Partners signe ici un très beau parcours. Accompagné par Lazard, il cède le groupe fort de 650 M€ de chiffre d’affaires 2023 – contre 90 M€ en 2013 - à One Rock Capital Partners pour une valorisation comprise entre 825 M€ et 875 M€. Le fonds américain, conseillé par Spayne Lindsay & Co et Natixis Partners devance plusieurs autres acteurs du non coté, dont Towerbrook. Le prix retenu est à rapprocher des quelque 100 M€ d’Ebitda qu’Europe Snacks prévoit d’afficher cette année pour 700 M€ de ventes - réalisées à 75 % hors de France. « La force de cet actif c’est sa taille, glisse une source proche du dossier. C’est aujourd’hui le seul acteur en Europe présent sur le snaking salé affichant ce niveau d’Ebitda. » Côté financement, One Rock a opté pour une dette bancaire sécurisée par Barclays, Natixis, Rabobank, RBI, Santander et Goldman Sachs. Le projet de développement table sur la poursuite de la consolidation de ce marché, en se positionnant sur de nouvelles références, mais aussi en se renforçant sur de nouveaux pays.

Une décennie marquée par trois build-up

A date, le groupe de 2 200 collaborateurs emmenés par Étienne Lecomte propose déjà 1 200 références de produits (dont sa gamme phare autour des tuiles) fabriquées via neuf usines. Partenaire des plus grands distributeurs alimentaires européens, Europe Snacks a aussi développé ces dernières années la co-fabrication de gammes de biscuits salés pour le compte de marques agroalimentaires. Cette activité pèse aujourd’hui quelque 15 % de ses revenus et représente également un axe de croissance pour ce nouveau cycle. Celui-ci va donc s’écrire sous pavillon américain, sachant qu’au-delà de Seven2, l’industriel vendéen était aussi accompagné par Crédit Mutuel Equity et Société Générale Capital Partenaires. « Après une première phase de croissance et d’internationalisation forte, marquée par les deux acquisitions structurantes de Kolak Snacks Food au Royaume-Uni et de Grupo Ibersnacks en Espagne, nous avons sondé le marché début 2019, évoque Bruno Candelier, managing partner chez Seven2. Nous avions alors le sentiment que la valeur proposée n’était pas en adéquation avec celle estimée et le potentiel du groupe. Nous avons alors fait appel à Etienne Lecomte en 2020 afin de générer toutes les synergies et de travailler sur l’optimisation opérationnelle d’Europe Snacks, dont la dimension avait réellement changée depuis notre entrée au capital, tout en poursuivant la croissance. Avec ses équipes, il est parvenu à mener à bien ces missions malgré les chocs du covid et de la période inflationniste. Une nouvelle acquisition a été menée aux Royaume-Uni, l'an dernier, et le groupe se présente aujourd'hui comme le leader européen, solide et en croissance. »