©Argos Index mid-market / Epsilon Research

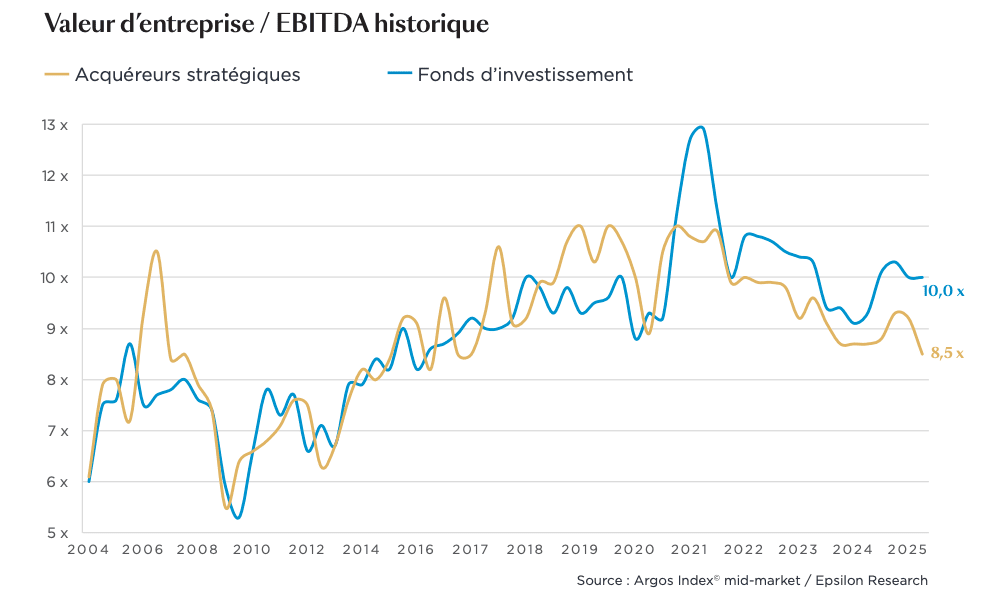

Après deux trimestres de croissance fin 2024 des valorisations des entreprises de taille moyenne et intermédiaire de la zone euro, la tendance s’inverse. L’Argos Index, qui enregistre les multiples des transactions du mid-market, poursuit la baisse constatée au premier trimestre de l’année et s’établit à 9,2x l’Ebitda. Un déclin tiré par les acquéreurs stratégiques dont le prix d’achat médian dégringole à 8,5x l’Ebitda quand celui des fonds d’investissement, incluant les family offices, reste stable à 10x, grâce à un accès et à une baisse des coûts du financement. « Le marché est perturbé par les décisions de l’administration américaine et l’écart-type est important au sein des corporates, certains payant des primes pour des actifs stratégiques et d’autres saisissant des opportunités à des prix plus faibles », souligne Louis Godron, président d’Argos Wityu. Le corollaire de cette stabilité, pour les fonds, et diminution, pour les corporates, est un écart qui se creuse entre les deux typologies d’acquéreurs, de 1,5 tour d’Ebitda. À noter que l’échantillon est constitué à 45 % d’entreprises de la tech et de la santé, qui semblent plutôt immunes aux perturbations macroéconomiques, quand les services aux entreprises représentent 28 % des transactions réalisées au deuxième trimestre 2025.

Une contraction du marché M&A

La baisse des valorisations est également entraînée par la part des opérations réalisées à un multiple inférieur à 7x l’Ebitda, qui représentent plus d’un quart, 27 %, des deals. À l’autre extrême, la part des transactions bouclées à plus de 15x l’Ebitda reprend 4 points pour peser 13 % des volumes, qui affichent un recul de 5 % au deuxième trimestre et de 17 % sur les six premiers mois de l’année par rapport au semestre précédent. En valeur, les opérations affichent une chute de 14 % au deuxième trimestre avec une baisse du nombre des transactions comprises entre 15 et 150 M€. « La baisse des volumes et des valeurs montre bien que la capitulation des vendeurs n’est pas là. Cette contraction nette de l’activité M&A traduit un attentisme et une prudence généralisés face à un manque de visibilité du marché. Pour autant, on n’est qu’à quelques décisions d’avoir un contexte macro-économique favorable, car il y a beaucoup de capitaux disponibles et un appétit insatisfait d’acheter comme de vendre », tempère le GP. Les fonds d’investissement affichent, là encore, une forme de stabilité sur leur poids dans le volume des transactions à 15 %, quand ils captent 33 % de la valeur. Preuve de leur volonté d’acquérir des actifs de qualité, et donc à des valorisations plus élevées.