©Amplitude Surgical

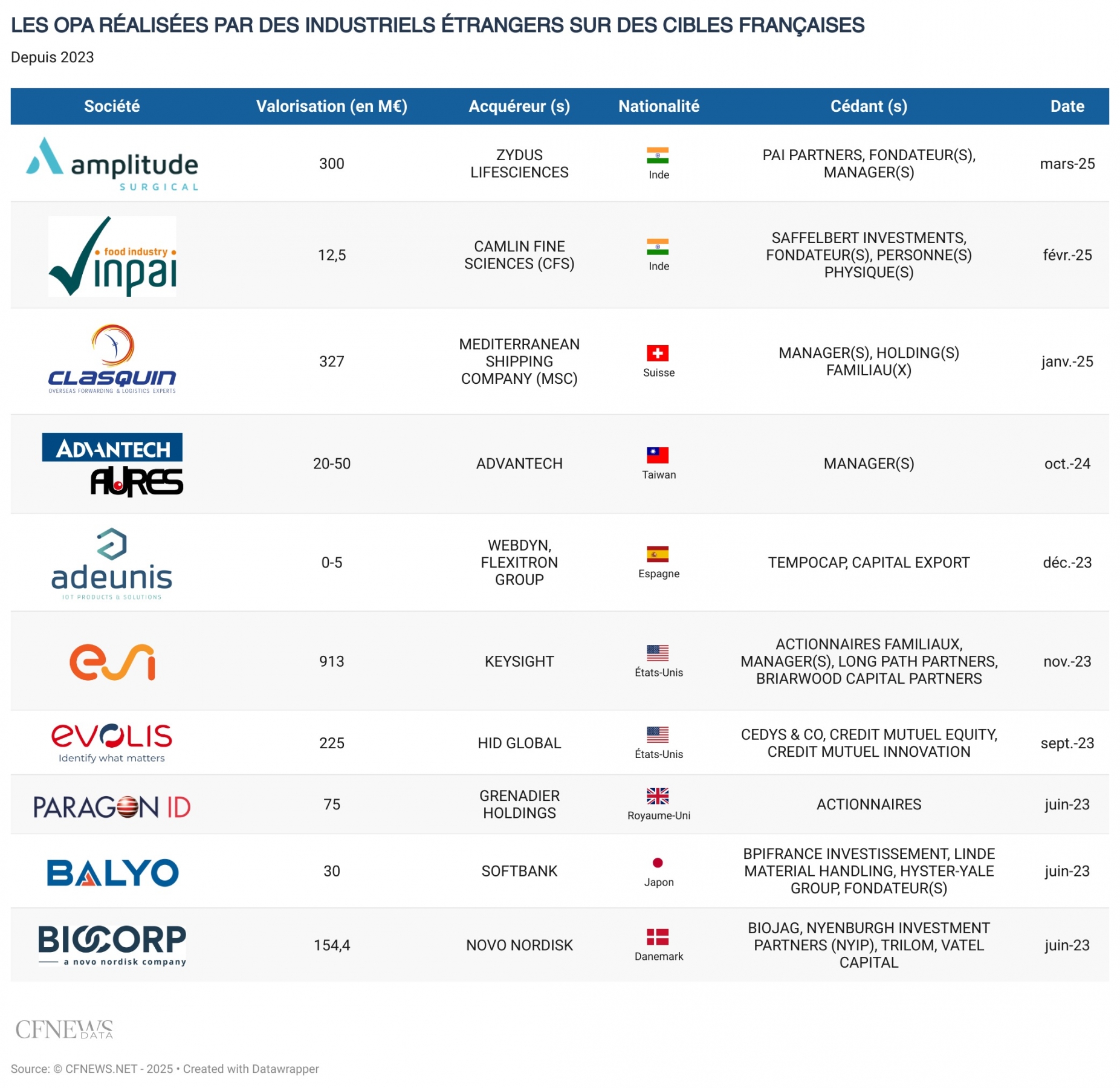

Les entreprises françaises séduisent les groupes indiens. Après la reprise de Zeenea par HCL Technologies en septembre 2024 et l’OPA lancée par Camlin Fine Science sur Vinpai, un autre acquéreur convoite une société tricolore. Zydus, forte 2 Md$ (1,8 Md€) de chiffre d’affaires, est entrée en négociations exclusives en vue d’acquérir 85,6 % du capital d’Amplitude Surgical. La pharma originaire d’Ahmedabad est conseillée dans cette opération par BNP Paribas CF. Elle devrait s’emparer de ce bloc auprès de PAI Partners Mid Market (l’actionnaire de contrôle), du management et de deux autres actionnaires minoritaires – conseillés par Rothschild & Co. La transaction devrait être finalisée d’ici l’été, une fois toutes les autorisations réglementaires levées (dont le contrôle des investissements étrangers). Elle est signée pour 6,25 euros par titre du fabricant drômois d’implants chirurgicaux. Ce prix reflète une prime de 80,6 % par rapport au cours de clôture du 10 mars, veille de l’annonce, du groupe tricolore coté sur le Compartiment B d’Euronext Paris. Zydus devrait donc débourser 256,8 M€ pour s’emparer de cette position majoritaire et son offre fait ressortir une capitalisation de 300 M€. En incluant la dette nette de quelque 90 M€ affichée au 30 juin à la clôture des comptes annuels 2023-2024, la valorisation ressort autour de 390 M€, soit 13,7 fois l’Ebitda estimé à fin décembre 2024.

Vers un retrait de cote ?

Une offre publique d’achat simplifiée (OPAS) sera lancée sur le solde des titres si cette acquisition par la pharma indienne est menée à son terme. Puis, si le seuil de 90 % du capital est franchi, un retrait de cote devrait être initié. C’était déjà l’ambition de PAI Partners en 2020. Le gérant s’était alors associé à Olivier Jallabert, le dirigeant-fondateur, afin d’acquérir un bloc de 52,3 % des parts sur la base d’une capitalisation de 102 M€. Une OPAS avait ensuite été lancée permettant à Auroralux, leur holding d’acquisition luxembourgeoise de grimper jusqu’à 73 % des titres. S’ils n’étaient parvenus au seuil de 90 %, ils en avaient profité pour refinancer la dette du groupe via une unitranche de 110 M€ apportée par Tikehau. Amplitude Surgical affichait alors 88,3 M€ de chiffre d’affaires pour 17,5 M€ d’Ebitda au 30 juin 2020. Ces agrégats sont passés à 106 M€ pour 27,1 M€, à fin juin 2024. Dirigée par Sharvil Patel, Zydus est déjà présente en France via une filiale qui affiche environ 19 M€ de revenus et propose des médicaments sans ordonnance et génériques, ainsi que des dispositifs médicaux. Les synergies avec Amplitude Surgical pourraient être menées sur cette dernière activité, puisque la pharma employant 26 000 collaborateurs dans le monde fabrique notamment des compresses, pansements post-opératoires et bandes alors que le tricolore est spécialisé dans les implants chirurgicaux pour les hanches et genoux.