© Adobe Stock

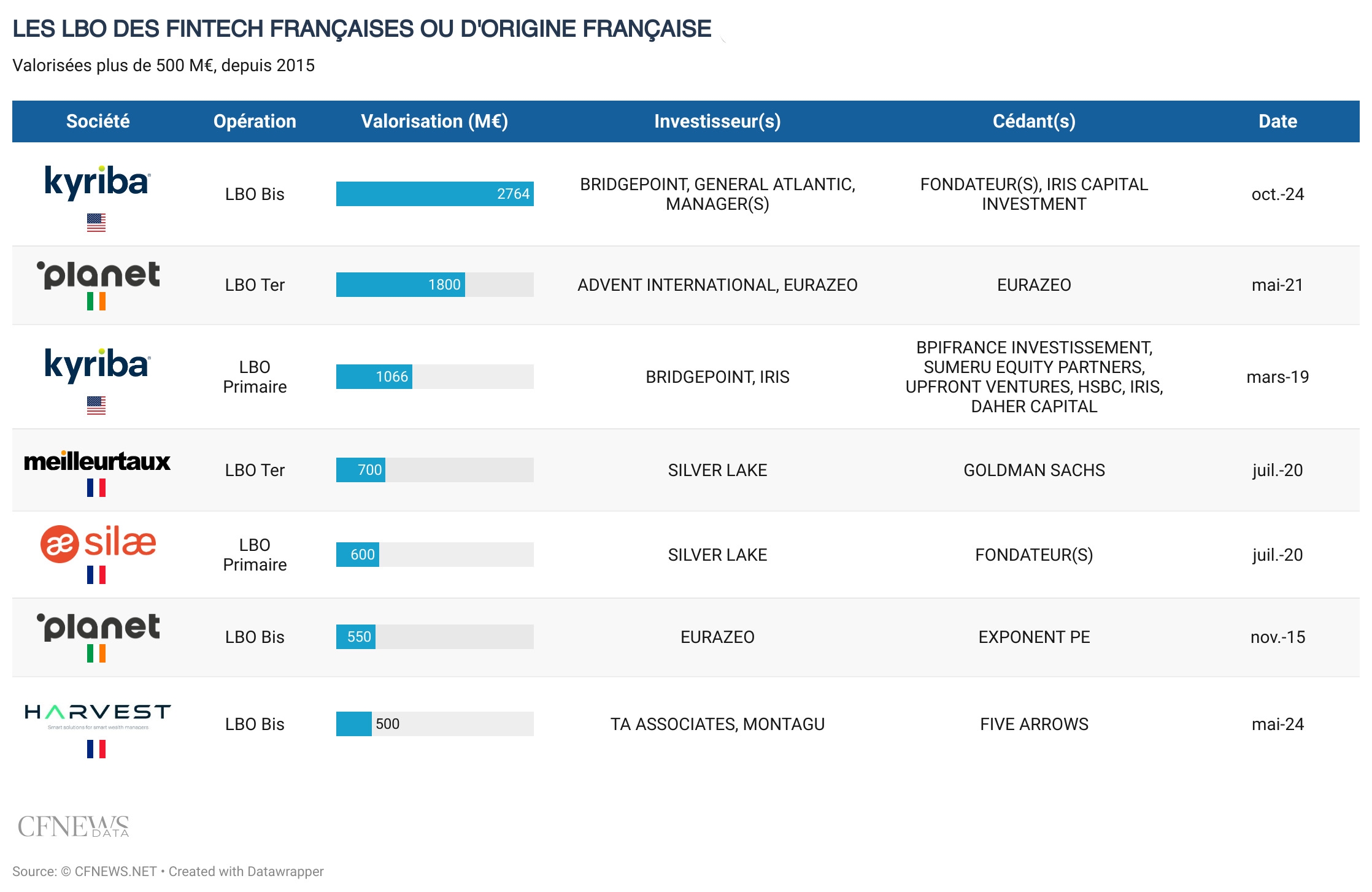

Kyriba et Bridgepoint repartent pour un tour. L'éditeur d'un logiciel de gestion de la liquidité des entreprises internationales, né en France et devenu américain, disposait déjà comme actionnaire majoritaire du fonds européen d'origine britannique suite au premier LBO en 2019. L'entreprise est depuis passée d'un chiffre d'affaires de 110 M$ à environ 350 M$ cette année, pour un bon niveau de rentabilité puisqu'elle enregistre environ 100 M$ de marge d'Ebitda. Une performance remarquable bien que l'objectif de 500 M$ de revenus en 2023 n'ait pas été atteint. Kyriba a en effet été touché par la baisse de l'activité des fintech suite à la crise du covid et la guerre en Ukraine, d'autant plus qu'il a dû délocaliser un centre de R&D qui se situait en Biélorussie. L'opération permet à Bridgepoint de retrouver un peu de liquidité puisqu'il se dilue légèrement : il reste pleinement engagé pour ce nouveau cycle de développement avec une participation de l'ordre de 70 %. La transaction, qui valorise la société plus de 2,77 Md€ (3 Md$), contre 1,07 Md€ (1,2 Md$) en 2019, devrait être conclue lors du dernier trimestre de l'année.

Un nouveau minoritaire

Un processus concurrentiel a été mis en place pour dénicher un nouveau minoritaire, lequel a impliqué plus d'une dizaine de fonds et retenu la moitié d'entre eux jusqu'aux phases finales. L'investisseur sélectionné est le new-yorkais General Atlantic, qui injecte environ 400 M$ d'equity pour une participation proche de 15 %. Par ailleurs, General Atlantic et Bridgepoint travaillent aussi ensemble dans le cadre du rachat de la société cotée Esker. La dette du montage a été appréciée selon le niveau d'ARR de Kyriba, pour un montant convenu aux alentours de 800 M$ (soit un multiple d'environ 2,5 par rapport à la fin de l'année 2023 ; et 8 fois le niveau d'Ebitda de cette année) - les partenaires ne sont pas encore révélés. Le fondateur Jean-Luc Robert cède une très grande majorité de ses parts et demeure au conseil d'administration, à l'inverse de la dirigeante qui lui a succèdé il y a un an, Melissa Di Donato, se reluant. La sortie des autres petits minoritaires est encore à l'étude.

Nouvelles activités

La moitié des revenus est générée par de nouveaux modules, qui s'ajoute à l'offre historique de gestion de trésorerie. Et 10 % du chiffre d'affaires correspond aux services d'implémentation, le reste provenant des abonnements. « La solution est devenue beaucoup plus stratégique pour les directions financieres en évoluant de l'automatisation des fonctions classiques de gestion de la trésorerie à une plateforme de gestion holistique de la liquidité, grâce à des modules supplémentaires comme par exemple la gestion des risques liés aux taux de change ou encore le financement des BFR », indique David Nicault, partner de Bridgepoint en charge de la pratique technologique. La dernière offre en date correspond en effet à un service d'affacturage, l'entreprise mettant en relation ses plus de 3 000 clients grands comptes et ETI internationales avec des partenaires bancaires (comme HSBC) ; elle concurrence ainsi des pure players tels les leaders américains C2FO et Taulia.