© freepik.com

Briconord fête cette année les dix ans de son MBI qui avait permis à Christian Guillou de prendre la tête de la société avec l’appui d’Amundi PEF et Société Générale Capital Partenaires. Cette décennie du concepteur et distributeur charantais de produits d’aménagement et de quincaillerie a été marquée par une forte croissance. Le groupe est parvenu à décupler sa taille pour afficher 140 M€ de chiffre d’affaires pour 450 collaborateurs aujourd’hui, contre 14 M€ de revenus et 46 salariés en 2015. Cette période a aussi été le théâtre d’une remise à plat partielle du tour de table, fin 2020. Amundi PEF laissait alors sa place d’actionnaire de référence au duo formé par Initiative & Finance et Siparex, qui s’emparaient chacun d’environ un tiers des titres aux côtés de SGCP et du management qui réinvestissaient. Après avoir mené plusieurs croissances externes, dont l’acquisition l’an dernier de CQFD et ses 30 M€ de ventes annuelles, les investisseurs ont souhaité remettre en jeu leur participation.

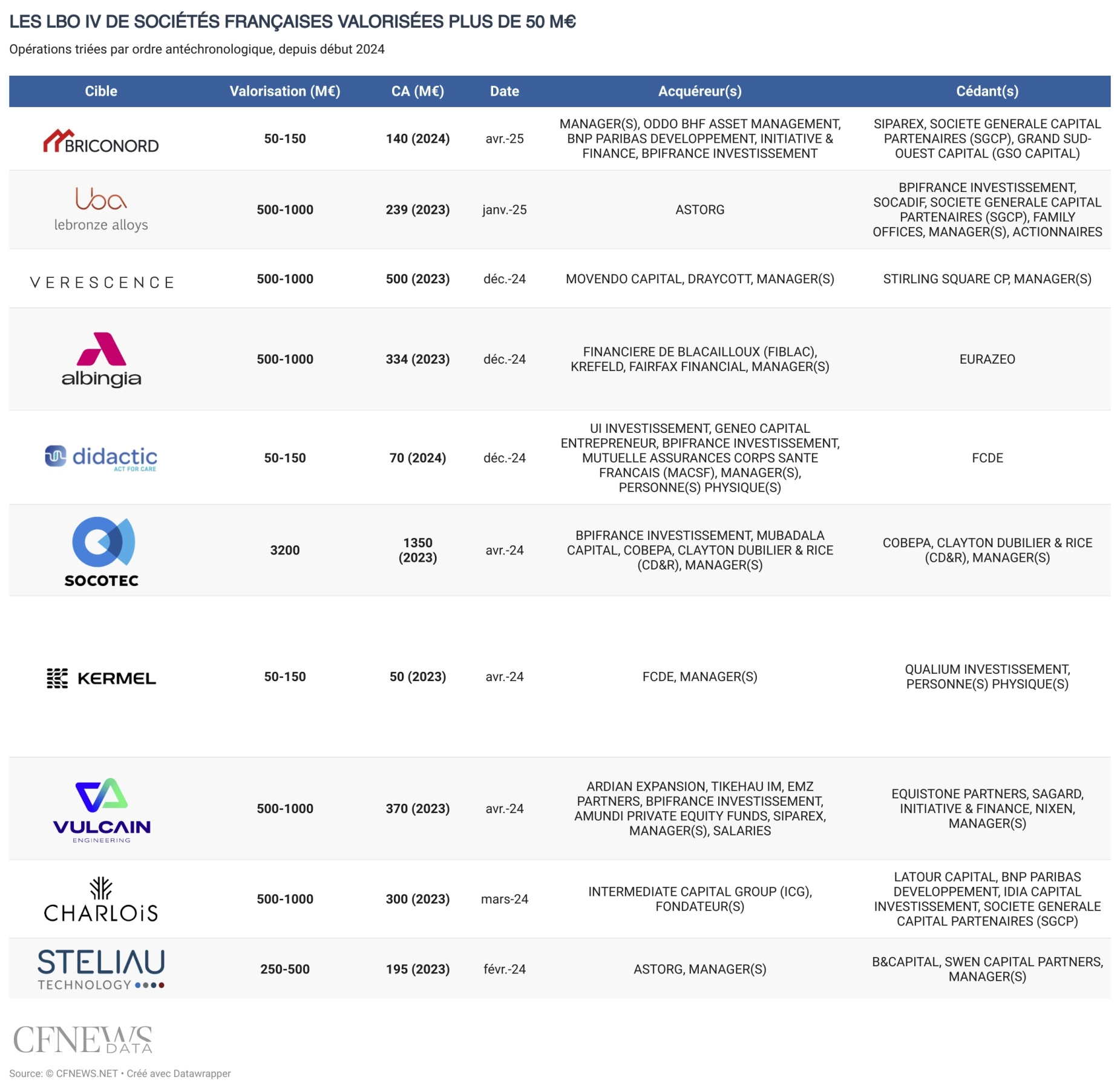

Valorisation de plus de 100 M€

Ils ont donc mandaté Edmond de Rothschild Corporate Finance pour trouver un repreneur. Seule la piste financière a été explorée car Christian Guillou et son équipe de direction voulaient poursuivre l’aventure. Le processus de vente débouche sur un quatrième LBO, de nouveau mené par un pool de fonds majoritaires. L’investisseur qui mène l’attelage est Oddo BHF, via son fonds Strategic Opportunities. Se plaçant comme le premier actionnaire, sans être majoritaire, il s’entoure d’Initiative & Finance, qui réinvestit, et des nouveaux entrants, BNP Paribas Développement et Bpifrance. La valorisation serait comprise entre 100 M€ et 125 M€, selon nos informations. Le financement s’appuie sur une dette senior en deux tranches. D’un levier net compris entre 3 et 3,5 fois l’Ebitda, elle est apportée par LCL, Crédit Agricole Charente Périgord, CIC Ouest et Société Générale. « Nous avions conseillé l’opération de 2015 avec la sortie d’Evolem et l’arrivée de Christian Guillou à la tête de Briconord, rappelle Hadrien Mollard, associé chez Oaklins. Nous avons suivi l'impressionnant parcours de croissance du groupe, emmené par un dirigeant et une équipe de très grande qualité. A l'issue d'une première phase de process, nous avons présenté OBAM (ODDO BHF) à Christian, et ils ont rapidement su convaincre l'ensemble des actionnaires et sécuriser une transaction en moins de deux mois. »

Build-up concomitant au LBO

Briconord est parvenu à plus que tripler de taille depuis l’entrée de Siparex et Initiative & Finance au capital. Plusieurs croissances externes ont permis au groupe charantais de changer d’échelle et d’accentuer son internationalisation. Les ventes hors de France pèsent désormais près de 30 % des recettes du fournisseur des grandes enseignes de bricolage. Fort de 30 000 références de produits, Briconord écoule ses vis, crédences, plinthes, patères, rivets ou encore placage bois dans plus de 5 000 points de vente de distributeurs spécialisés à travers 15 pays. Ce périmètre a récemment été enrichi grâce à l’acquisition de Scell-it France. Cette entreprise nordiste de près de 27,5M€ de chiffre d’affaires 2023-2024 pour environ 10 % d’Ebitda a permis au groupe de se renforcer dans les fixations et les solutions d’assemblage métallique. Le financement de ce build-up, concomitant à la recomposition du capital de Briconord, est donc assuré via le nouvel LBO. L’ambition du nouveau pool actionnarial est de poursuivre cette stratégie de buy-and-build en accélérant encore hors de nos frontières.