© Biobank

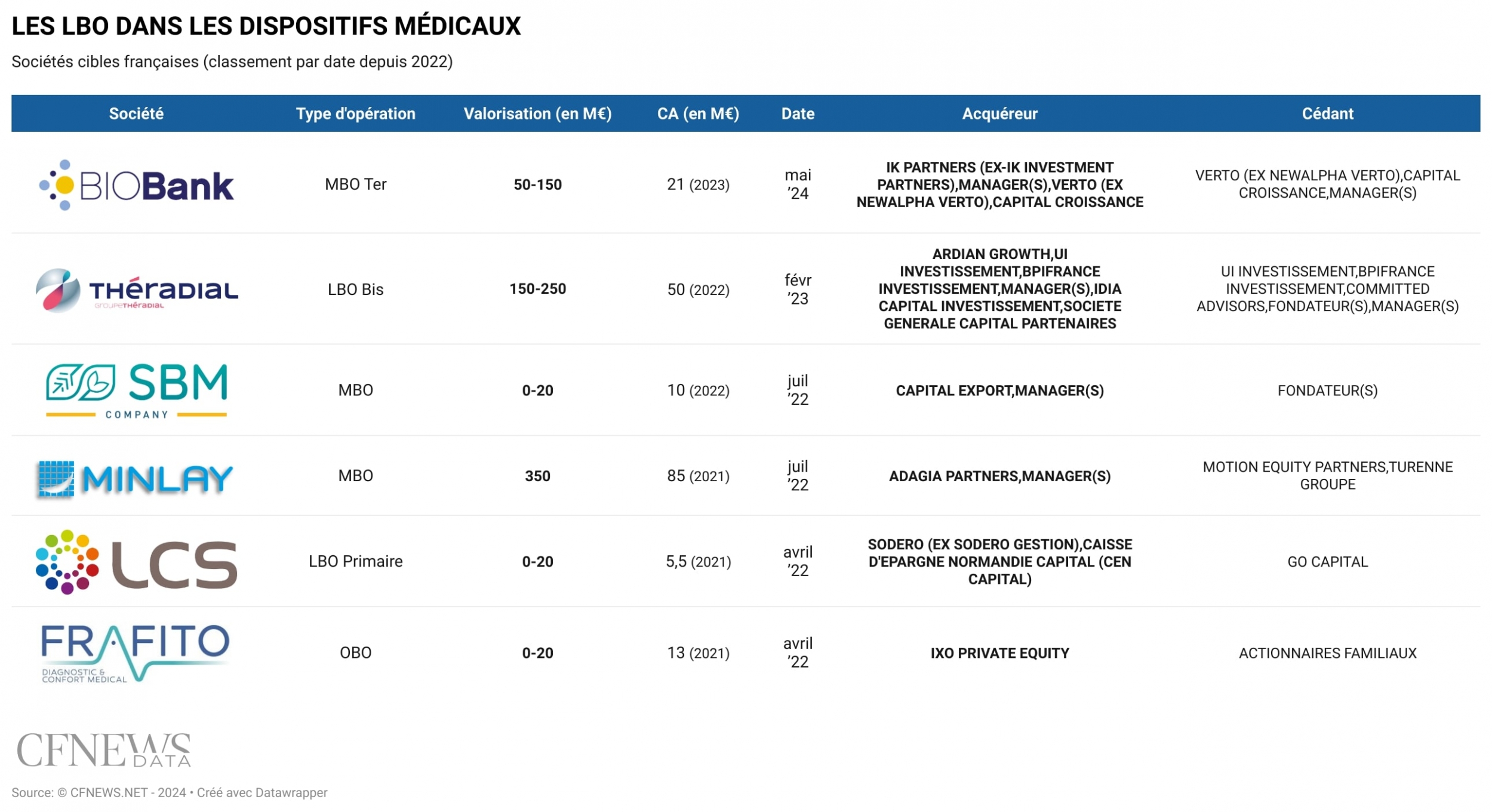

Après six ans aux côtés de Verto (ex NewAlpha Verto) et quatre de plus avec Capital Croissance, Biobank rebat les cartes de son capital. A l’issue d’un process organisé par Edmond de Rothschild CF, la medtech qui fournit aux chirurgiens orthopédiques des greffons osseux obtenus à partir de têtes fémorales prélevées sur donneurs vivants (dans le cadre d’une pose de prothèse) accueille IK Partners comme actionnaire majoritaire moyennant un ticket de quelque 50 M€. Verto et Capital Croissance poursuivent l’aventure injectant respectivement, selon nos sources, autour de 16 M€ et 6 M€. Patrick Joucla, qui a piloté la transformation de la société ces dernières années ainsi que sa transmission, réinvestit « un petit ticket », le CEO en place depuis 2023, Alexandre Tepas ainsi que son équipe de management, montant au capital. Une dette in fine (unitranche), en cours de négociation, complète le financement de cette opération qui valoriserait Biobank entre 90 et 100 M€, soit environ 14,5 fois l'Ebitda. La société, jugée résiliente et particulièrement « safe » au vu de son profil de risque, a quasi doublé de taille durant son LBO pour enregistrer 21 M€ de chiffre d’affaires en 2023 pour un Ebitda de 6,5 M€. Les discussions ont pris en compte le budget 2024 qui table sur un chiffre d’affaires de plus de 24 M€ pour un Ebitda de l’ordre de 7 M€.

Préemption

Le process lancé début mars a été préempté par IK Partners à l’issue de la phase I qui comptait encore une demi-douzaine de fonds en lice. L’investisseur paneuropéen, qui n’avait pas pris part à l’opération précédente jugeant alors la société trop petite avec 12 M€ de chiffres d’affaires, n’avait pas quitté l’actif des yeux depuis lors, ce qui lui a permis d’observer sa transformation. « Patrick Joucla a structuré et staffé Biobank sur les plans réglementaire, marketing, des essais cliniques... et transformé la PME en une entreprise de niveau international qui enregistre 10 à 15 % de croissance avec un présence hors des frontières où elle enregistre 30 % de son chiffre d’affaires et 30 % de croissance », souligne Antoine Dary, associé chez Verto qui, après avoir pris son indépendance vis-à-vis de Newalpha AM, est en train de lever un fonds n°2 de 300 M€ (avec lequel est réalisé ce réinvestissement) pour lequel il vise un premier closing avant l’été de 200 M€. « Aujourd’hui, Biobank est leader en France avec plus de 50 % de part de marché, continue de se développer car sa technologie d’allogreffe prend le pas sur les autres techniques existantes et peut devenir le groupe n°1 en Europe. »

La croissance par l'international et l'extension du portefeuille

Présent en Suisse depuis l’acquisition de son distributeur Neutromedics en 2020, Biobank lorgne les pays limitrophes. « Nous souhaitons accélérer encore le développement international de la société, via des partenariats avec des distributeurs, ainsi que des opérations de croissance externe avec un grand nombre de cibles déjà identifiées, explique Morgane Bouhenic, associée chez IK. Biobank va chercher à poursuivre son développement en Suisse et à percer en Espagne, Pologne, Royaume-Uni et, de façon plus opportuniste, dans d’autres régions du monde. » Pour atteindre son objectif de « transformer ce champion national en champion européen », la société devrait également étoffer son portefeuille de produits, au-delà des allogreffes osseuses pour la chirurgie du rachis, orthopédique, dentaire et cranio-maxillo-faciale qu’elle produit et distribue aujourd’hui. « L’idée serait de se développer rapidement sur le marché des tissus mous (ligaments, cornée...) qui connait déjà une forte croissance aux États-Unis » précise l’investisseuse qui verrait bien Biobank doubler de taille dans les 5 ans.